一、定义:

套期保值是在期货市场买进或卖出与现货数量相等但交易方向相反的商品期货,以期在未来某一时间通过卖出或买进期货合约而补偿因现货市场价格不利变化带来的损失。

二、基本经济原理:

1、期货价格与现货价格在同一时空内会受相同的经济因素的影响和制约;

2、临近交割,现货价格与期货价格趋于一致;

3、在一个市场上出现亏损,在另一个市场上获得盈利。

三、如何参与套期保值?

由合作团队结合苹果行业从业者的实际状况来量身定做期货套期保值交易方案,并在实际操作中根据变化不断完善。

一、套期保值的注意点

1、套期保值成功的前提——市场预测准确度,

未来价格是涨的可能性大还是跌的可能性大?价格涨跌的幅度有多大?时间周期如何度量?如果不做套期保值,预计的损失是多少等。

提高准确度的综合研判的办法:

综合“行业从业者+产业研究者+金融交易者”等多方经验

2、套期保值也有风险

任何交易都存在风险,只是套保的风险远远低于投机,其风险在于:

套保时机的选择不当——追加保证金或强制平仓 ;

如果是大势判断错误,要用于止损 。

四、套期保值的风险管理 —— 基差风险

基差(Basis),是指现货价格与期货价格之间的差额。

即: 基差=现货价格-所采用合约的期货价格

由于受持有成本等因素的影响,基差值一般为负值。

正向市场与反向市场

1、 正向市场(正常市场)。期货价格高于现货价格,或者,远期月份期货价格高于近期月份期货价格。基差为负值。

2、 反向市场(逆向市场),现货价格高于期货价格,或者,近期月份期货价格高于远期月份期货价格。基差为正值。

基差的决定因素主要是市场上商品的供求关系。在现货交割地,如果市场供给量大于需求量,现货价格就会低于近期月份合约的价格;如果市场需求量远大于供给量,现货价格就会高于近期月份合约的价格。

五、案例:助力企业套保 规避市场风险

“安徽某饲料公司是某期货的产业客户,该公司自2009年以来每年都参与豆粕期货套期保值。迄今为止,该公司已经参与期货市场交割8次,从源头上规避原料价格波动对企业造成的成本增加的风险。

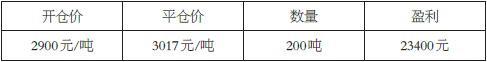

该饲料公司交割的豆粕1701合约,参与交割200吨。当时该公司在期货市场持仓20手,均价是2900元/吨,交割结算价3017元/吨。2017年1月18日交割配对结果公布,该公司被配到张家港某粮油公司,相较于广东、天津等地,运费大大降低。

由于临近过年,建议客户权衡一下仓储费和年底的高运费之间的差距,再决定是否在年前提货。豆粕仓储费1吨是0.5元,200吨仓储费一天就是100元,春节过后也就10多天,仓储费1000多元,年底运费太高,加上货拉回来以后也不能立刻卖掉,权衡之后,客户决定节后提货。

2017年2月6日,帮助客户注销20手豆粕仓单,生成提货密码。2月 9日客户运输车辆在仓库外面等2天才装上货,一直到14日陆续拉回199.38吨货,余下的0.62吨货不足一车,再运一趟不划算。此时建议客户和仓库协商,按照比当时现货价格低50元/吨的价格卖给仓库。客户200吨货从张家港运到公司所在地,运费共计28000元,仓储费及其他费用等2300元。由于节后豆粕需求旺盛,客户拉回来的货经过再加工,以3400元/吨的价格卖出,实现了盈利。

该饲料公司在期货市场盈亏统计:

该饲料公司在现货市场盈亏统计:

微信客服

微信客服 QQ客服

QQ客服 0537-3167711

0537-3167711